2026開局市場焦點:一月宏觀解析

2026 年伊始,市場並未迎來情緒修復式的樂觀開局,反而率先面對的是地緣政治風險的再度升溫。政治摩擦、地區不穩定以及國際關係格局的變化,正在通過能源價格與金融條件持續傳導,對全球市場形成新的壓力。在增長放緩、通脹回落的大背景下,這些非經濟因素正成為左右市場節奏的重要變數。

在這一環境中,加密市場並未表現出「獨立行情」,而是明顯融入了宏觀敘事之中。自年初以來,比特幣累計上漲約 5.2%,以太坊上漲約 6.4%,Solana 漲幅約 8.6%。價格波動與風險偏好、利率預期以及匯率變化高度一致,顯示數位資產正以宏觀敏感資產的形態運行。

隨著 1 月關鍵宏觀數據與政策事件陸續落地,市場將迎來一次集中驗證期。加密資產是否繼續與宏觀變數保持高度聯動,將成為判斷 2026 年初市場結構與資金行為的重要觀察點。

TL;DR 快速總結

- 地緣政治風險與能源市場波動,正在為 2026 年初定下基調。

- 通脹持續回落,但不同板塊的增長動能出現明顯分化。

- 利率水平、實際收益率、美元走勢與流動性,仍是跨資產定價的核心變數。

- 1 月市場焦點集中在通脹數據、就業報告、企業指引以及主要央行會議。

- 加密市場已高度「宏觀化」,價格表現更多跟隨利率與風險偏好變化,而非單一加密敘事。

從通脹到政策:2026 年初市場三大主線

進入 2026 年,市場關注的重點已不在於新敘事的出現,而在於對既有判斷的驗證。儘管通脹較前期高點明顯回落,但決策者仍保持審慎;經濟增長尚未中斷,但製造業與勞動力市場的邊際走弱逐步顯現。同時,地緣政治風險透過能源價格、貿易路徑與匯率波動,不斷為市場注入新的不確定性。

在此環境下,單一數據點的重要性下降,取而代之的是數據所呈現的整體趨勢。投資者試圖回答三個關鍵問題:通脹回落是否足以帶來更靈活的貨幣政策?增長放緩能否保持「有序」?外部衝擊是否會改變當前路徑?1 月正是這些判斷首次集中接受檢驗的時間窗口。

當前市場主要受到三股力量的共同影響:

- 政策不確定性:主要央行已接近緊縮週期尾聲,但後續路徑仍高度依賴數據表現。

- 增長結構分化:消費與科技投資保持韌性,而製造業活動與招聘意願持續降溫。

- 地緣政治壓力:能源價格與主要貨幣對政治事件高度敏感,並反向影響通脹預期。

總體而言,1 月是一個「驗證期」。市場正在確認,通脹回落是否具備持續性,以及經濟放緩是否仍處於可控範圍內,而非向更劇烈的下行階段演變。

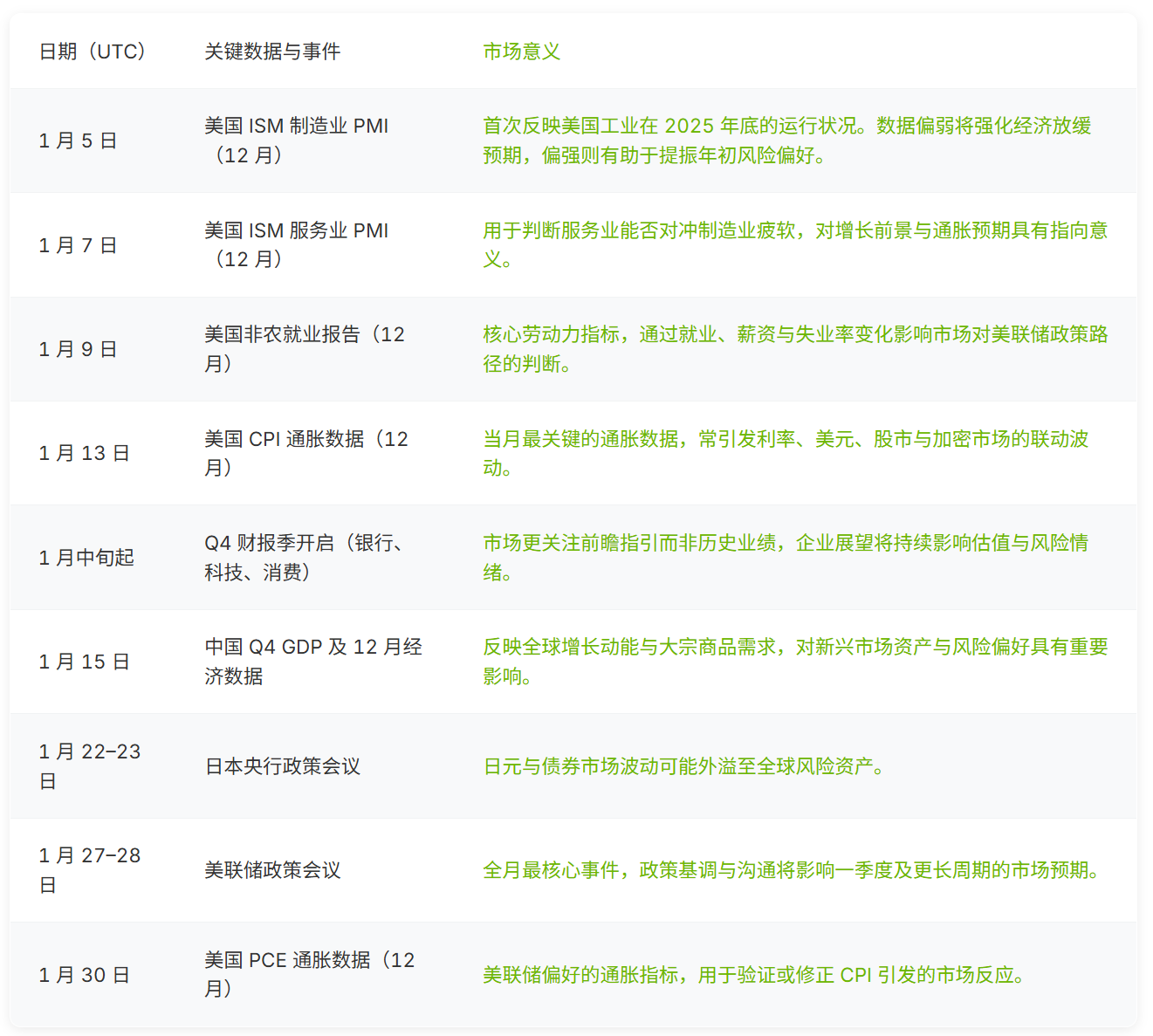

1 月宏觀事件日曆:影響多資產的關鍵時點

- 月初增長信號:製造業與服務業調查數據,提供全球經濟在 2025 年收官階段的首個清晰讀數。這些數據往往在年初流動性偏低的環境中,對市場預期產生放大效應,並影響央行會議前的定價方向。

- 月中通脹焦點:隨著消費者價格數據公布,通脹成為市場討論的核心。數據將幫助投資者判斷通脹回落是否延續,還是出現停滯跡象,並常引發利率、美元、股市與數位資產的同步波動。

- 財報季與前瞻指引:企業財報季於 1 月開啟。相較歷史業績,管理層對 2026 年需求、成本與投資計畫的指引更具影響力。鑑於估值水平較高,科技與金融板塊的表態尤為關鍵。

- 月末政策信號:臨近月底,聯準會會議成為市場關注焦點。即便政策利率維持不變,聲明措辭與記者會基調,也可能重塑未來數個季度的貨幣政策預期。

總體來看,1 月的宏觀日曆包含多項同時影響股票、債券、匯率與加密資產的重要事件。月初的數據奠定預期,中旬的通脹讀數對預期進行檢驗,而央行溝通最終決定市場如何定價與調整倉位。

1 月市場節奏拆解:每一週在看什麼?

第一週(1 月 1–5 日):假期後重啟與情緒波動

假期結束後,市場在偏低流動性的環境中重新開盤,價格對地緣政治動態與能源市場變化更加敏感。年初倉位調整往往波動較大,容易出現情緒化反應。

- 關鍵事件:OPEC+ 政策信號、美國 ISM 製造業 PMI(1 月 5 日)

- 核心指標:PMI 水平(上期 48.2,已連續第五個月低於 50)、新訂單、投入成本、原油價格反應

觀察重點:製造業是否繼續處於收縮區間(市場共識約 48–49),還是出現企穩跡象。在流動性偏低的情況下,即便是向 50 靠攏的小幅改善,也可能觸發短線風險資產反彈;反之,數據走弱將進一步強化經濟放緩敘事。

ISM 製造業 PMI 並不存在一個能夠穩定預示衰退的固定閾值。歷史上,經濟衰退既可能在 PMI 高於 50 時出現,也可能在低於 50 時開始。相較絕對數值,其趨勢更具參考意義:在歷次衰退期間,PMI 幾乎都會進入持續收縮,而在非衰退階段則多數處於擴張區間。(Advisor Perspectives)

ISM 製造業 PMI 並不存在一個能夠穩定預示衰退的固定閾值。歷史上,經濟衰退既可能在 PMI 高於 50 時出現,也可能在低於 50 時開始。相較絕對數值,其趨勢更具參考意義:在歷次衰退期間,PMI 幾乎都會進入持續收縮,而在非衰退階段則多數處於擴張區間。(Advisor Perspectives)

第二週(1 月 6–10 日):就業數據如何影響利率預期?

市場關注點轉向經濟動能與就業相關指標,這些數據對利率預期具有直接影響。

- 關鍵事件:美國 ISM 服務業 PMI(1 月 7 日)、美國非農就業報告(1 月 9 日)

- 核心指標:服務業 PMI(上期約 52.4,預期約 51–52)、新增就業人數(上期約 6.4 萬)、失業率(約 4.6%)、薪資增速

觀察重點:服務業是否在保持擴張的同時繼續降溫。新增就業若落在 5–7.5 萬區間,將確認勞動市場逐步降溫,有利於強化寬鬆預期;若薪資增速依然偏強,則可能重新推高利率壓力,並對美元形成支撐。

當美元指數(DXY)處於 97.94、金融壓力指數為 -1.29 時,數據顯示美元維持強勢,同時系統性金融壓力較低,反映出當前流動性環境穩定、金融市場整體運行平穩。(MacroMicro)

當美元指數(DXY)處於 97.94、金融壓力指數為 -1.29 時,數據顯示美元維持強勢,同時系統性金融壓力較低,反映出當前流動性環境穩定、金融市場整體運行平穩。(MacroMicro)

第三週(1 月 13–17 日):通脹驗證期與企業信心窗口

這是全月最具市場敏感度的一週,通脹數據與財報季同步登場。

- 關鍵事件:美國 CPI 通脹數據(1 月 13 日)、Q4 財報季開啟 (摩根大通 JPM、美國銀行 BAC、花旗集團 C、富國銀行 WFC、貝萊德 BLK)

- 核心指標:CPI 同比(上期約 2.6%,預期約 2.4–2.6%)、核心 CPI(上期約 3.1%,預期約 3.0–3.1%)、服務業通脹、住房成本、企業前瞻指引

觀察重點:通脹是否延續緩慢回落趨勢,還是在服務業與住房相關分項出現停滯。同時,大型銀行與資產管理機構的指引,將為信貸環境、市場活躍度以及 2026 年初的企業信心提供早期線索。

1 月財報日曆顯示,美國大型企業將陸續公布第四季業績,其中大型銀行率先披露財報,為信貸環境與整體市場健康度提供早期信號。隨後,達美航空、Netflix 及 DR Horton 等公司的業績,將進一步反映消費、出行與房地產領域的趨勢變化。(Trading Economics)

1 月財報日曆顯示,美國大型企業將陸續公布第四季業績,其中大型銀行率先披露財報,為信貸環境與整體市場健康度提供早期信號。隨後,達美航空、Netflix 及 DR Horton 等公司的業績,將進一步反映消費、出行與房地產領域的趨勢變化。(Trading Economics)

第四週(1 月 20–24 日):全球政策信號進入視野

美國重要數據相對減少,市場視線轉向海外政策與國際局勢。

- 關鍵事件:日本央行政策會議(1 月 22–23 日)、全球政策與地緣政治動態

- 核心指標:日圓走勢、日本國債收益率、日本央行前瞻指引措辭

觀察重點:日本央行是否釋放任何政策正常化信號。即便措辭變化較為細微,也可能推動日圓走強,並透過利率與匯率渠道外溢至全球債市與風險資產。

美元兌日圓匯率升至 156.31,反映日圓持續走弱,而日圓隱含波動率僅為 9.12,顯示此一走勢更偏向政策驅動下的有序調整,而非市場壓力引發的劇烈波動。(MacroMicro)

美元兌日圓匯率升至 156.31,反映日圓持續走弱,而日圓隱含波動率僅為 9.12,顯示此一走勢更偏向政策驅動下的有序調整,而非市場壓力引發的劇烈波動。(MacroMicro)

第五週(1 月 27–31 日):聯準會定調與財報收官

月底迎來 1 月最關鍵的市場催化組合。

- 關鍵事件:聯準會政策會議(1 月 27–28 日)、大型科技公司財報、美國 PCE 通脹數據(1 月 30 日)

- 核心指標:聯準會聲明基調、政策指引(利率仍處於 4% 中段區間)、實際收益率、核心 PCE(上期約 2.6%,預期約 2.4–2.6%)

觀察重點:聯準會是否繼續強調耐心立場,或開始釋放 2026 年後續寬鬆的可能性信號。結合月底財報表現,這一週往往決定市場在進入 2 月前的方向性共識。

CME FedWatch 數據顯示,市場認為聯準會在 1 月 28 日將利率維持在 350–375 個基點區間的概率高達 82.8%,反映出投資者對短期內政策按兵不動具備高度共識。(CME FedWatch Tool)

CME FedWatch 數據顯示,市場認為聯準會在 1 月 28 日將利率維持在 350–375 個基點區間的概率高達 82.8%,反映出投資者對短期內政策按兵不動具備高度共識。(CME FedWatch Tool)

加密市場的宏觀化:主流資產如何定價?

進入 2026 年,加密市場呈現出更為克制、但結構更加健康的運行狀態。市場定價不再主要受短期消息或單一敘事驅動,而是更多反映全球資金流動所依賴的宏觀環境變化。

- 比特幣(BTC):比特幣在年初運行於約 87,500–88,000 美元區間,並於 1 月初上行至 91,000 美元上方,自 1 月 1 日以來累計漲幅約為 3–5%。與其說這是新一輪趨勢啟動,不如視為 2025 年大幅回調後的整理階段。當前 BTC 主要在 88,000–95,000 美元區間內震盪,市場正在等待通脹數據與貨幣政策信號,為下一階段方向提供更明確指引。

- 以太坊(ETH):以太坊整體走勢與比特幣保持同步,但在風險偏好回升階段略有跑贏。年初以來,比特幣與以太坊 ETF 的合計淨流入超過 6.4 億美元,反映機構資金重新回流,也進一步強化了 ETH 作為兼具宏觀敏感性與收益屬性資產的定位,其價格表現與質押收益及 DeFi 活躍度密切相關。

- Solana(SOL):Solana 繼續展現出更高的貝塔特徵,在風險情緒改善、資金向高波動資產輪動時,取得更顯著的百分比漲幅,放大了整體市場的風險偏好變化。

除價格表現外,主要司法轄區的監管進展以及機構參與度的提升,正在逐步塑造加密市場的中長期結構。但在短期內,市場定價依然高度錨定宏觀變數。通脹數據、央行溝通以及匯率走勢,仍是 1 月資金配置與倉位調整的核心驅動因素。

當前市場處於什麼位置?多資產速覽

在主要股市大幅回調期間,黃金往往能夠保持相對穩定,甚至錄得上漲,而美國股市則出現明顯下跌,這進一步強化了黃金作為投資組合避險工具和下行風險緩衝資產的角色。(Man Group)

在主要股市大幅回調期間,黃金往往能夠保持相對穩定,甚至錄得上漲,而美國股市則出現明顯下跌,這進一步強化了黃金作為投資組合避險工具和下行風險緩衝資產的角色。(Man Group)

2026 年初的風險情境推演

基準情境:通脹緩慢回落,市場區間震盪

通脹繼續以較為溫和的節奏下降,主要央行維持耐心立場,市場整體在區間內運行,但在關鍵數據公布前後仍會出現階段性波動。

上行情境:通脹降溫快於預期,政策信號偏鴿

若通脹回落速度超出市場預期,或央行釋放更為寬鬆的政策信號,實際收益率下行、風險偏好改善,可能推動股票與加密資產展開一輪上漲。

下行情境:通脹黏性或政策衝擊

若通脹表現持續偏強、地緣政治風險升級,或央行立場意外轉鷹,風險資產將面臨壓力。在此情境下,美元走強,加密市場波動性顯著上升。

美國消費者價格指數(CPI)在 2025 年 1 月的同比變動情況顯示,租金與住房相關支出漲幅居前,而多項商品類別價格出現下降。(Statista)

美國消費者價格指數(CPI)在 2025 年 1 月的同比變動情況顯示,租金與住房相關支出漲幅居前,而多項商品類別價格出現下降。(Statista)

一月宏觀與市場 FAQ

1. 為什麼 1 月對市場如此重要?

因為年初的市場表現往往會影響接下來數月的倉位布局與預期形成。

2. 1 月最值得關注的數據有哪些?

美國通脹數據、就業相關指標,以及企業財報中的前瞻指引。

3. 本月聯準會的重要性有多高?

即使不調整利率,聯準會的表態與措辭也足以推動市場波動。

4. 為什麼加密資產會對通脹數據作出反應?

通脹會影響利率水平與美元走勢,而這兩者直接決定市場流動性環境。

5. 比特幣是否仍具備避險屬性?

在部分情境下是的,但短期走勢往往仍與風險資產同步。

6. 交易者是否需要預期更高波動?

需要,尤其是在重要數據公布與政策事件前後。

延伸閱讀

- XT 雙旦狂歡節正式開啟,$2,000,000 美金獎勵全面放送

- X傳奇合約錦標賽沖榜策略:如何高效累積交易量爭奪500萬美金獎池

- 2026 年最值得關注的 5 大 L1 公鏈:從 DeFi 到 RWA 的主線演變

關於 XT.COM

成立於 2018 年,XT.COM 是全球領先的數位資產交易平台,現已擁有超過 1200 萬註冊用戶,業務覆蓋 200 多個國家和地區,生態流量超過 4000 萬。XT.COM 加密貨幣交易平台支援 1300+ 優質幣種與 1300+ 交易對,提供現貨交易、槓桿交易、合約交易等多樣化交易服務,並配備安全可靠的 RWA(真實世界資產)交易市場。我們始終秉持「探索加密,信賴交易」的理念,致力於為全球用戶提供安全、高效、專業的一站式數位資產交易體驗。